小米试用评测计划雨伞产品分析产品测试记录模板

信息来源:互联网 发布时间:2023-05-20

从2021年2月1日开始,各家保险公司陆续发布新规后重疾险,大鱼测评已经完成了50余款重疾险评分

从2021年2月1日开始,各家保险公司陆续发布新规后重疾险,大鱼测评已经完成了50余款重疾险评分。重疾险包含诸多类型,今日发布的榜单为截止2021年8月的多次分组重疾险排行榜。由于时间有限我们优先针对热门产品进行测评,评分虽有高低,但代表市场头部水平。更多更丰富的重疾险测评和榜单,我们会在随后的日子陆续发布。

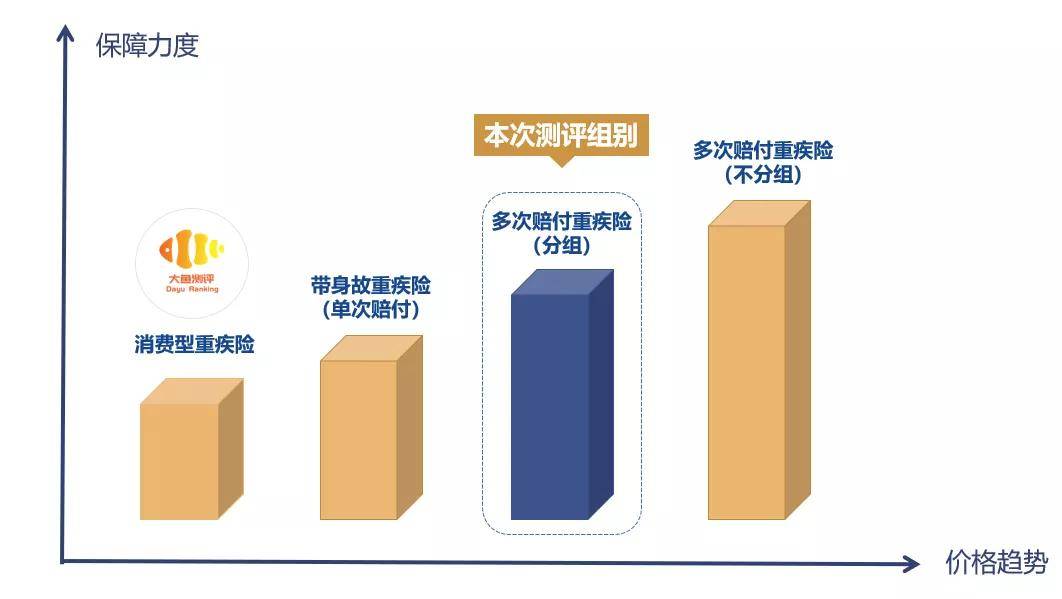

多次分组重疾险是指重疾可以多次赔付但有分组限制的一类重疾险。这类产品多带有身故责任,即消费者在保障期内不发生重大疾病或未达到重疾理赔标准身故后,仍可获赔保额或保费。保障成本占比最大的重疾保障方面,医疗技术水平带动的重疾治愈率不可预见性提升,以及甲状腺癌、乳腺癌、急性心肌梗塞等高治愈率重疾的发病日趋低龄化,也使得重疾多次赔付概率持续增大。

重疾分组比不分组增设了重疾第二次赔付的限制,即分在同一组内的所有病种最多赔付一次(如果被保险人第二次所患重疾与第一次理赔过的重疾刚好分在一组内,则第二次不予赔付)。因此,分组重疾险为重疾多次赔付的入门选择。

本次榜单覆盖了市场热销的10款分组多次赔付重疾险,推荐指数和星级按照以下几个大项指标进行测算。

10款分组重疾险的推荐指数得分区间为83.66-90.14,推荐等级4星-5星分布,有一定差距产品测试记录模板。市场上现有的分组重疾险病种及理赔标准的设置都在平均水平线以上,不同产品个性化责任多样,既能满足消费者重大疾病多次保障的期望,一部分产品又能把保费支出控制在一定范围内,做到的保障强度和价格均衡兼顾。

本次测试中,前五产品分别来自恒大人寿、信泰人寿、富德生命人寿、复星联合健康4家公司。前五款评分差距不大,消费者可以根据自身偏好进行选择。

分组重疾险系列整体的品牌溢价不高,高分产品基础保障全面,竞争激烈,产品多依靠其他额外保障各显神通。不同产品的精算定价、部分病种设置、额外保障、投保灵活度、公司经营与服务水平,使推荐指数呈现一定的分差。以下对分组重疾险高分产品和热门产品做归纳介绍,各产品详细测评报告见下文链接。

以下对分组重疾险部分产品做分析介绍,每个产品我们都已经完成了单篇测评,大家可以点击产品分析下方的链接查看。

恒大人寿恒家保尊享版作为带身故责任的分组重疾产品,分组合理,60岁前患中症和重症都能获得额外的赔付比例,同时轻症、中症和重症都没有“三同条款”限制,获得第二次赔付的条件宽松;同时恒家保尊享版的轻症中症高发病种覆盖全面,基础责任都十分优质且丰富,ECMO保险金是一大特色;另外,虽然恶性肿瘤、心脑血管疾病二次赔付都涵盖在主险内,但整体保费相较同样产品序列处于中下水平,适合期望保障全面,同时预算不多的群体选择。但恒大人寿的股东问题,也是值得消费者关注的点,虽然受到监管和法律法规的保护,但优质的条款与较低的价格、和股东稳定性的问题是仁者见仁,智者见智的选择。

信泰人寿如意久久守护,作为信泰人寿线下销售梯队的重疾险产品,整体责任保障全面,价格合理,高发轻症、中症病种覆盖全面,同时60岁前,换轻症、中症、重疾均有额外比例赔付,在被保险人履行家庭责任高峰期间增加了保障保额;其他主流责任,诸如恶性肿瘤和心脑血管二三次赔付,也都涵盖在主险中,和恒家保尊享版整体责任类似,相较于恒家保尊享版,如意久久守护保费略高一点,有“三同条款”的限制,因此位居第二名。

信泰人寿金葫芦初现版产品测试记录模板,作为线上销售梯队的分组重疾险产品,可以自由选择是否涵盖身故责任,这里是纳入了身故责任后进行的测评雨伞产品分析,因此和下文测评中的分数有些许差异。和同公司的如意久久守护相比,责任不尽相同,各有优劣:60岁前患重疾,额外赔付80%保额,赔付比例更高;可附加责任中,恶性肿瘤多次赔付比例高外,恶性肿瘤—轻度,也能最多赔付3次,每次30%保额,使得最高发的甲状腺癌和其他极早期恶性肿瘤有同时赔付的机会雨伞产品分析。

富德生命人寿的尊享健康小米试用评测计划,是分组重疾险中,优缺点最明显的一款产品。首先,尊享健康最大的特色是在18岁和60/70岁后,患重疾能够获得翻倍赔付,18岁前相当于不限少儿特定疾病,都能获得200%赔付,而60/70岁后翻倍赔付的意义则是有效解决了“通胀”问题。不过,尊享健康缺少30年缴费周期,同时高发轻症缺失病种较多,适合只看重重疾保障的消费者,或者考虑和其他产品组合搭配购买。

复星联合健康福特加,作为线上销售梯队的分组重疾险产品,可以自由选择是否涵盖身故责任,这里是纳入了身故责任后进行的测评,因此和下文测评中的分数有些许差异。福特加的高发轻症、中症覆盖全面,且不少高发轻症病种赔付标准宽松,还升级至中症责任,大大增加了获赔的保额;轻症保额可以递增赔付,而中症的基础保额更是高达70%;重疾部分,60岁前患重疾,额外赔付100%的保额,是同类责任中的最高额度赔付;主险和可附加责任保障全面。使得整体分值有所降低的原因在于福特加没有提供绿通等增值服务。另外,在消费型重疾梯队福特加的保费很高,因此分值不高,但加上身故责任后,保费处在中下水平,由此可见,福特加更适合作为带身故责任产品选购。

中英人寿安享一生,恶性肿瘤单独一组,分组合理,主险包含少儿特定重疾额外赔付和心脑血管疾病二次赔付,而恶性肿瘤二次赔付则作为附加险存在;安享一生重疾无“三同条款”限制,轻症和中症,同次意外事故和同一疾病导致的2个病种,间隔期180天也可赔付,二次赔付条件宽松,可以30年缴费,责任丰富全面的同时,加之承保公司股东背景实力雄厚产品测试记录模板,可投保地域广泛,配合实用性很强的绿通服务,整体保障十分优质。但自2021年8月9日起,安享一生的投保年龄调整为0-25岁,未来是否开放其他年龄段未知。

百年人寿康多保2.0,作为线下销售梯队产品,延续了百年人寿的前症,作为可选责任,额外赔付20%,是百年人寿的产品特色;康多保2.0基础保障覆盖全面,但缺少常见的额外责任,诸如高发责任期额外赔付,以及恶性肿瘤额外赔付等责任;与保障责任基础相对应的是,保费较低的优势,适合预算不高同时对各种额外责任不看重的消费者。

新规升级后的健康源2021,相较于健康源2020删减了不少责任,2021版的保障责任更加基础,除了重疾保额递增赔付外,主险没有额外的特色责任;高发轻症、中症覆盖有少数缺失;可投保保额高,且职业类别要求宽松,是健康源2021的优势。

华夏人寿华夏福3.0多倍版的身故责任,较为特殊,无法赔付保额,仅可选赔付累计保费和现金价值取大小米试用评测计划,使得整体保费偏低;50岁前且第10个保单周年日前患重疾能够获得50%的额外赔付,但高发轻症、中症病种有所缺失,也缺少30年缴费周期,同时缺少主流的可选责任,使得整体分值不高。

中宏人寿健康宏星分为基础版和高配版,高配版是在基本版本保障内容上附加了中症、中症豁免和特定肿瘤切除术责任,无论是基础版还是高配版,整体保费都偏高;健康宏星基础责任全面,但缺少常见的可选责任;另外,高发轻症覆盖较为全面,但不少高发中症都归在轻症责任中,使得赔付比例有所降低;不过承保公司股东背景实力雄厚,增值服务优质,也是产品溢价的部分原因。

分组重疾险的优势在于满足高发重疾多次赔付要求和增强特定保障,适合追求个性化保障相对全面和控制预算的朋友。本文是根据大鱼研发的测评系统对市面主流的10款分组重疾险进行的产品排名。

这里也提醒,推荐指数排行榜不构成任何投保建议,仅供投保参考,具体保险产品选择还需要消费者根据自身身体情况、家庭情况、个性偏好等搭配选取,望谨慎抉择。有相关疑问,也可以点阅读原文,和我们1V1咨询。

免责声明:本站所有信息均搜集自互联网,并不代表本站观点,本站不对其真实合法性负责。如有信息侵犯了您的权益,请告知,本站将立刻处理。联系QQ:1640731186

6

6

0

0